Ko topovi obmolknejo...

Nič v moderni zgodovini ne predstavlja takšne prelomnice kot prva svetovna vojna. V ekonomski zgodovini pomeni konec ekonomskega liberalizma, ki ga je v 19. stoletju utrdila Velika Britanija. To se je seveda zgodilo po sili razmer. Da bi proizvedle neznanske količine orožja, potrebnega za vojskovanje, potem ko se je spopad leta 1915 sprevrgel v vojno izčrpavanja od Karpatov do Flandrije. Vse vojskujoče se države so prevzele vojno gospodarstvo, v katerem je država usmerjala proizvodnjo v sicer večinoma zasebnih tovarnah in razdeljevala dobrine. Ker tega podviga ni bilo mogoče plačati z dvigom davkov, so se vse države poslužile drugih virov. Prvi so bile vojne obveznice.

Vse države so se močno zadolžile, bodisi pri domačem prebivalstvu bodisi v tujini, v prvi vrsti v Združenih državah Amerike, ki so evropsko vojskovanje financirale tako prek privatnih bank kot tudi v obliki kreditov med državami. Evropske države so se poleg tega kmalu lotile tudi tiskanja dodatnega denarja. To je pomenilo, da so opustile temeljno institucijo ekonomske gospodarske ureditve 19. stoletja, zlati standard. Prvič v živem spominu takratnih ljudi so evropske države izkusile inflacijo, naglo naraščanje cen. To je bil zgolj še en sestavni del neizmernih sprememb prve svetovne vojne. Po vojni je sledil poskus, da bi vrnili svet v stare tirnice, kar pa se je izkazalo za mnogo težje in bolj problematično, kot so si ljudje takrat predstavljali.

Takoj po vojni je nastopil kratek gospodarski razcvet, temu pa je sledila kratka in ostra recesija v letih ‘20 in ‘21, ki jo včasih imenujemo tudi mala gospodarska kriza. To je bila zadnja kriza, ki je potekala po scenariju kriz v 19. stoletju, katerih značilnost je bil oster padec plač. V Veliki Britaniji so na primer plače v industriji in rudarstvu padle za 38 odstotkov, a to se je zgodilo zadnjič. Po žrtvah vojne delavci niso bili več pripravljeni pristati na nižanje plač in kljub kasnejšemu relativnemu razcvetu so bila 20. leta čas zaostrenega razrednega konflikta. Razredni konflikt je še zaostrila ponovna uvedba zlatega standarda.

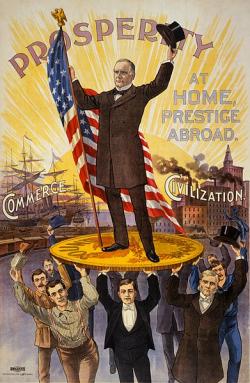

Ekonomski sistem 19. stoletja je temeljil na zlatem standardu. Ta je bil ključni element normalnosti, ravnotežja in - po vojni - restavracije. V tem predvojnem sistemu so bile valute vezane na zlato s fiksnim menjalnim tečajem, ki ga je zagotavljala država. Zlato pa je bilo univerzalno menjalno sredstvo v mednarodni trgovini, sprejemljivo v vseh državah. Ta sistem je v 19. stoletju podmazoval mednarodno trgovino, saj je namesto množice nestabilnih valut obstajalo eno, stabilno menjalno sredstvo.

Ekonomski sistem 19. stoletja je temeljil na zlatem standardu. Ta je bil ključni element normalnosti, ravnotežja in - po vojni - restavracije. V tem predvojnem sistemu so bile valute vezane na zlato s fiksnim menjalnim tečajem, ki ga je zagotavljala država. Zlato pa je bilo univerzalno menjalno sredstvo v mednarodni trgovini, sprejemljivo v vseh državah. Ta sistem je v 19. stoletju podmazoval mednarodno trgovino, saj je namesto množice nestabilnih valut obstajalo eno, stabilno menjalno sredstvo.

Težava zlatega standarda je, da mora država vedno imeti dovolj zalog zlata, da zadosti vsem potrebam mednarodne menjave. Tako je celotna gospodarska politika podrejena obrambi zlatih zalog. Če so na primer plače v eni državi rasle hitreje kot v drugi, so tamkajšnji, relativno bogati delavci kupili več dobrin iz poceni tujine in zlato je začelo odtekati. Država je morala rast plač zavreti. V času razcveta ta omejitev ni bila tako opazna. V krizi pa je bila lahko pogubna.

A zdaj že prehitevamo zgodbo. Cilj vseh evropskih držav, potem ko so se razmere po vojni nekoliko umirile, je bila vrnitev na zlati standard. Toda pred tem je bilo treba vsaj za silo rešiti gordijski vozel vojnih reparacij in meddržavnih dolgov.

To vprašanje se je začelo z Nemčijo. Ker v Versaillesu ni bilo možno priti do dogovora o višini reparacij, je bila ustanovljena posebna komisija, ki je določila znesek 132 milijard mark, od katerih je največji delež pripadel Franciji. S tem so se začeli nenehni spori o tem, kolikšna so plačila Nemčije, koliko so bila vredna plačila v naravi in kaj je v to vsoto vključeno. Nemčija je hotela v to vrednost vključiti tudi vrednost javne infrastrukture v kolonijah, na začetku pa tudi vrednost nemškega ladjevja, ki ga je nemška mornarica sama potopila pri obali Škotske, da ne bi prišlo v roke Britancem.

Francija je vztrajala pri izplačilih v zlatem denarju. Reparacije so bile v 19. stoletju običajne. Francija je brez prehudih težav po porazu v francosko-pruski vojni Nemčiji plačala 5 milijard mark, Anglija in njeni zavezniki pa so po zmagi proti Napoleonu prav tako od Francije dobili več kot 700 milijonov frankov. Če temu prištejemo še škodo, ki je bila Franciji povzročena na ozemljih, ki jih je okupirala Nemčija, ni težko razumeti, zakaj je ta država tako zagrizeno vztrajala pri nemških reparacijah.

Francija je bila poleg tega izjemno zadolžena, predvsem zaradi meddržavnih posojil Amerike in Velike Britanije, in se je zanašala na prihod denarja iz Nemčije za poplačilo teh posojil in povojno obnovo. V podobnem položaju je bila Velika Britanija, ki je iz Nemčije dobivala približno toliko, kot je morala sama plačevati Ameriki. Čez Atlantik je velike količine denarja kmalu začela pošiljati tudi Nemčija, ki je po vojni kmalu postala odvisna od kreditov ameriških bank. Skupna višina reparacij, ki sta jih Francija in Velika Britanija zahtevali od Nemčije, je bila približno enaka njunim dolgovom do ZDA. V končni fazi so bile upnik nemških reparacij torej ZDA.

Združene države Amerike so torej postale prva gospodarska sila sveta, a Amerika še ni bila pripravljena prevzeti vloge svetovnega gospodarskega hegemona, kot se je to zgodilo po drugi svetovni vojni. Francija in Velika Britanija sta na vseh mednarodnih pogajanjih o reparacijah v naslednjih desetih letih skušali povezati plačilo reparacij s plačilom dolgov ZDA. V primeru odpisa dolgov sta se bili pripravljeni pogovarjati tudi o odpisu reparacij. A ZDA so vseskozi vztrajale, da naj ta pogajanja ostanejo ločena. Pri tem je vlogo igrala tudi takratna struktura ameriške države. Ameriški zvezni proračun je v 20. letih obsegal le okoli 3 odstotke bruto domačega proizvoda, višina britanskih in francoskih dolgov pa je bila ekvivalentna trem proračunom. Medtem ko so si ZDA po drugi svetovni vojni lahko privoščile pomagati Evropi, v dvajsetih letih ameriška vlada ni imela ne denarja ne volje za kaj takega. Namesto tega je stvar prepustila Britancem in newyorškim bankam.

Posledica podajanja vročega krompirja reparacij je bila francoska okupacija Porurja leta 1923. Nemčija se je odzvala s pogubno gospodarsko politiko in sprožila hiperinflacijo. Inflacija v Nemčiji na začetku 20. let je bila res izjemna. Leta 1923 je dosegla 30 milijard odstotkov na leto. Na vrhuncu konec tega leta so cene vsak dan zrasle za 40 odstotkov. Še hujšo, a nekoliko manj znano izkušnjo je imela v istem obdobju Madžarska, kjer so se cene vsak dan potrojile. Pri inflaciji, kakršna je bila nemška na višku, z denarjem, ki je na začetku meseca kupil kilogramsko štruco kruha, konec meseca ni bilo mogoče dobiti niti grama. Pek, ki je štruco prodal, že naslednji dan z izkupičkom ni mogel več kupiti surovin za novo štruco.

Da bi Nemčijo postavile nazaj na kolikor toliko stabilne temelje in omogočile izplačilo reparacij, so se vodilne sile zbrale na londonski konferenci o reparaciji in sprejele Dawesov plan. Čeprav je bil Charles Dawes Američan, kasneje celo podpredsednik, in je za to delo celo dobil Nobelovo nagrado za mir, so Dawesov plan v resnici pripravili predvsem britanski delegati. Glavni cilj je bil ustaviti hiperinflacijo v Nemčiji. To je bilo doseženo z zmanjšanjem plačil reparacij, uvedbo nove marke in izdatnim posojilom New Yorka, za kar je poskrbela banka J. P. Morgan. S tem se je začelo veliko ameriško posojanje Nemčiji, ki je trajalo čez celotna dvajseta.

Nemčija je leta ‘24 iz Dawesovega plana dobila dovoljšna finančna sredstva za stabilizacijo finančnega sistema in za to, da je centralna banka imela z zakonom predpisano 40-odstotno kritje papirnatega denarja z rezervami v zlatu ali devizah. Nemčija je bila zopet pribita na zlati križ, katerega teža se je 5 let kasneje izkazala za preveliko za nemško gospodarstvo. Sledila je Velika Britanija, ki je funt stabilizirala naslednje leto.

A Velika Britanija se je pri stabilizaciji soočila s hudo dilemo. Vojno gospodarstvo, v katerem so vse produktivne kapacitete usmerjene v vojni napor, je proizvedlo inflacijo. Država je črpala nove funte v obtok, cene dobrin so narasle, vrednost funta je padla. Kar je po vojni postavljalo vprašanje: naj vlada funt veže na zlato po predvojnem menjalnem tečaju ali naj prizna izgubo vrednosti funta in se vrne na zlati standard pri nižji vrednosti? Z vidika realnega gospodarstva bi bilo smiselno priznati izgubo vrednosti. A to je bilo tudi ponižujoče. S tem bi priznali, da je vojna britanski imperij ošibila. In morda še pomembneje: vlagatelji, ki so pred vojno vložili v funte, bi izgubili del svoje naložbe. S tem bi funt izgubil mesto najvarnejše valute v centru svetovnega finančnega sistema. Interesi delavstva in realnega gospodarstva so govorili v prid stabilizacije funta na nižji ravni. Bančni interesi v Londonu in ponos britanskega imperija so zahtevali vrnitev na predvojni tečaj. Finančni minister Winston Churchill je prisluhnil slednjim.

Odločitev je imela takojšnje posledice za britansko delavstvo. Funt je bil leta 1925 zaradi medvojne inflacije na trgu vreden manj kot pred vojno, Velika Britanija pa ga je na zlato vezala po predvojnem tečaju. Posledično je bil funt precenjen za približno 10 odstotkov, kar je britansko industrijo naredilo nekonkurenčno. Britanski izvozni produkti so bili tako za tujce 10 odstotkov dražji od domačih, kar je zmanjšalo izvoz in s tem priliv zlata iz tujine. Vse tuje dobrine pa so bile za britanske potrošnike 10 odstotkov cenejše od domačih, kar je povečalo uvoz in s tem odliv zlata v tujino. Zaradi odliva zlata Britanci s takim menjalnim tečajem ne bi mogli vzdrževati zlatih zalog. Rešitev je bila samo ena: povrnitev konkurenčnosti z rezom v plače. Churchill je britanskega delavca pribil na zlati križ.

Posledice so prišle. Brezposelnost je poskočila za 2 odstotni točki, na skoraj 10 odstotkov. 3-odstotna letna rast bruto domačega proizvoda se je obrnila v 3-odstotno krčenje. Ko je vlada napovedala 13-odstotno znižanje plač rudarjev in podaljšanje njihovega delovnega časa, so se sindikati odzvali s splošno stavko. 1,7 milijona delavcev je za 9 dni prekinilo delo. Vlada je na pomoč vpoklicala vojaške rezerviste.

6 let pozneje, ko je britanska vlada naslednjič skušala zarezati v plače, da bi rešila zlati standard, se je soočila z uporom mornarjev.

Medtem ko se je razredna vojna na otoku zaostrovala, je Francija izbrala drugačno pot. V nasprotju s funtom, ki ga je britanska vlada na zlati standard vrnila po precenjeni vrednosti, so Francozi frank podcenili. Učinek je bil obraten kot v Veliki Britaniji, francoski izvoz je bil poceni, kar je koristilo konkurenčnosti francoskega gospodarstva. Francija je imela v tem času velike trgovinske presežke. Francoska centralna banka je hkrati nabirala velike zaloge zlata in tujih deviz, predvsem funtov, medtem ko je britanska zlato izgubljala. To je vodilo v nenehno rivalstvo med centralnima bankama v Veliki Britaniji in Franciji in njunima guvernerjema Montagujem Normanom in Émilom Moreaujem. [emIlom morÓjem]

Francija je tako v medvojnem obdobju zasedala podobno vlogo, kot jo ima danes v evrskem območju Nemčija. Namesto da bi dopustila domače zvišanje plač, je kopičila terjatve do tujine. Drugi vir vedno večje nestabilnosti je bil tekoči trak kreditov iz New Yorka v Nemčijo, ki se je začel z Dawesovim planom. Nemčija je bogatim Američanom ponudila priložnost za investiranje presežka kapitala, Nemčiji pa je to omogočilo, da prerazporedi plačila vojnih dolgov in reparacij, a jo tudi naredilo odvisno od ameriškega kapitala. Ta se je začel umikati leta ‘28, ko se je preusmeril na newyorško borzo. Za Nemčijo se je tako gospodarska kriza začela še kako leto pred ostalimi.

Gospodarski razcvet v dvajsetih letih je bil realen, a nikakor ne tako močan in vztrajen kot po drugi svetovni vojni. Prav tako ni zajel vseh držav niti vseh delov prebivalstva. Dvajseta so bila za Veliko Britanijo izgubljeno desetletje, poleg tega pa je razcvet povsem obšel kmetijstvo. Zelo značilna je bila tudi zelo visoka stopnja neenakosti. To je bilo še posebej izrazito v Združenih državah Amerike, ki jih največkrat povezujemo z divjimi dvajsetimi leti. Pred krizo je bil prihodek 0,1 odstotka najbogatejših gospodinjstev enak skupnemu prihodku spodnjih 42 odstotkov.

Tako povečanje neenakosti se je zgodilo predvsem na račun povečanja produktivnosti. V obdobju od leta 1923 do leta 1929 so se plače dvignile za sicer spodobnih 8 %, a v istem obdobju je produktivnost zrasla za 43 %. Skupaj s padcem cen surovin je to pomenilo, da so se v istem obdobju poslovni dobički dvignili za 62 %, dividende pa za 65 %. Poleg tega je dvigovanje produktivnosti pomenilo tudi, da je bilo zaposlitev manj, kot bi pričakovali, in brezposelnost je ostajala problem.

Ločeno vprašanje je kriza v kmetijstvu. To se je še od sredine dvajsetih let soočalo z vztrajnim padanjem cen. Do konca dvajsetih let so cene kmetijskih izdelkov padle za tretjino. Razlog je bila konstantna hiperprodukcija. Med prvo svetovno vojno so neevropske države močno povečale svojo proizvodnjo. Ko so evropske države do sredine dvajsetih let obnovile svojo proizvodnjo, je trg postal zasičen. Svoje so dodale še zmanjšane potrebe po žitaricah za krmo konjev in modernizacija kmetijstva.

Ameriško gospodarstvo je bilo v dvajsetih letih vendarle v vzponu in je ohranjalo korak ali dva prednosti pred Evropo, ki ju je pridobilo med prvo svetovno vojno. Najbolj je bil izrazit vzpon avtomobilske industrije. Avtomobil je postal množična dobrina in ob koncu dvajsetih let je bilo v Ameriki 23 milijonov avtomobilov, eden na pet prebivalcev. Druga pomembna novost so bili radii, hladilniki, sesalci in podobne električne naprave. Tako veliko množično potrošnjo ob takšni neenakosti je podpiral bum potrošniških kreditov. Ob koncu desetletja so bili trije od petih avtomobilov in štirje od petih radiev kupljeni na kredit.

Rast v drugih državah je bila večinoma manj izrazita kot v ZDA. Med večjimi državami je bil bum izrazit še v Franciji, pa tudi Avstraliji in Kanadi. Industrijska proizvodnja se je od leta 1913 do leta 1929 v ZDA zvišala za 75 in v Franciji za 40 odstotkov. Slabše je šlo Veliki Britaniji in Nemčiji, kjer se je industrija povečala zgolj za 10 odstotkov, a v obdobju od leta ‘24 do leta ‘29 je najbolj napredovala prav Nemčija.

Po stabilizaciji marke leta 1924 je Nemčija naslednjih pet let bliskovito rasla ob zmerni inflaciji. Kriza pet let kasneje pa je Nemčijo močno udarila. Zlati standard je zaprl vse možne izhode iz krize. Edina možnost je bila deflacija.

Deflacija oziroma padanje cen je značilnost kapitalističnih kriz. S padcem investicij in povečanjem brezposelnosti pade povpraševanje po izdelkih, podjetja pa so svojo - sedaj presežno - proizvodnjo prisiljena prodajati po nižjih cenah. To nadalje skrči sredstva, razpoložljiva za investicije, in negativna povratna zanka krepi krizo in deflacijo.

V sodobnem času se proti takšni negativni spirali borimo s proticiklično politiko. Proticiklična politika običajno vsebuje dva elementa. Prvi je spust obrestnih mer za posojila. Tako posojila za podjetja postanejo ugodnejša, podjetja se lažje zadolžujejo, s tem zadolževanjem pa bodisi refinancirajo stare dolgove bodisi vlagajo v posodobitev proizvodnje in tako ohranjajo zaposlenost. Drug element je državno trošenje - običajno v obliki infrastrukturnih investicij ali socialnih transferjev, s katerimi država ohranja zaposlenost in povpraševanje v gospodarstvu ter preprečuje nadaljnje krčenje proizvodnje. A v dobi zlatega standarda to ni prišlo v poštev.

Učinek teh politik je ohranjanje zaposlenosti in ohranjanje višine prihodkov prebivalstva. V zlatem standardu je to lahko pomenilo težavo. Zaposlenost in prihodki v drugih državah - predvsem ZDA in Veliki Britaniji - so padli. Če bi se v Nemčiji ohranili na isti ravni, bi zdaj relativno bogati Nemci kupili več dobrin iz tujine. Hkrati bi njihove relativno visoke plače naredile nemško industrijo in izvoznike nekonkurenčne. Povečan uvoz in znižan izvoz bi pomenila odliv kapitala in z njim zlata iz države. Nemčija ne bi več mogla vzdrževati fiksnega menjalnega tečaja v okviru zlatega standarda. Edina možnost proticiklične politike v zlatem standardu bi bila usklajena akcija vseh večjih industrializiranih držav, s katero bi zagotovili usklajeno rast prihodkov v vseh državah. A česa takega takratne mednarodne razmere in kaotičen - mestoma anarhičen - medvojni sistem niso omogočali.

Obstajala je sicer možnost, da bi Nemčija suspendirala zlati standard in devaluirala marko na nižjo vrednost. Tako bi lahko uvedla proticiklično politiko in ohranila domačo zaposlenost. Hkrati zaradi padca vrednosti marke napram drugim valutam konkurenčnost nemških izvoznikov ne bi trpela, nemški potrošniki pa si ne bi mogli privoščiti povišanega uvoza dragih tujih dobrin. A s tem bi kršila pravila zlatega standarda. Proti takšnemu postopanju so govorili trije razmisleki. Prvič, nespoštovanje zlatega standarda bi razvrednotilo tuje naložbe v Nemčiji in tuji vlagatelji bi v prihodnosti dvakrat premislili o smiselnosti vlaganja v državo, ki se ne drži pravil. Odstop od zlatega standarda je bil za razvite države upravičen le v času vojne. Drugič, nemški politični razred s kanclerjem Heinrichom Brüningom, ki je položaj prevzel v začetku leta 1930, na čelu se je živo spominjal na hiperinflacijo iz začetka desetletja. Strah pred kakršnimi koli ukrepi, ki bi lahko spodbudili inflacijo, je bil velik. In tretjič, Nemčija je morala reparacije in tuje dolgove poplačati v valutah z zlato osnovo. Odstop od zlatega standarda in padec vrednosti marke napram tem valutam bi predstavljala povečanje bremena tujih dolgov.

Tako je Nemčija, enako kot ostale večje države, v času krize zategnila pas in se prepustila deflaciji. Tovrsten pristop k reševanju krize je bil ostanek predvojnega ancien regima. Slonel je na razmišljanju, da se bo, če bodo cene in s tem plače padle dovolj nizko, slej ko prej vzpostavilo neko novo, nižje ravnotežje in gospodarstvo bo zopet začelo rasti. Tako so se gospodarstva izkopala iz dolge depresije v 70. letih 19. stoletja. A cena je bila visoka. V ZDA se je gospodarstvo krčilo pet let zapored, plače pa so padle za četrtino. Tak pristop je, čeprav z velikimi žrtvami delavske populacije, v laissez faire 19. stoletju deloval. Po prvi svetovni vojni, oktobrski revoluciji, skokovitem porastu sindikaliziranosti in vzponu delavskih strank na Zahodu pa čakanje, da se bo kriza sama od sebe razrešila na plečih delavcev, politično ni bilo več mogoče.

Kancler Heinrich Brüning, ki je položaj prevzel v začetku leta 1930, je sprejel prvi varčevalni paket. Brezposelnost se je v naslednjega pol leta približala 20 odstotkom. Decembra 1931 je sledil še en paket. Brezposelnost je dosegla 25 odstotkov. Gospodarstvo se je v letih ‘31 in ‘32 krčilo za 7 odstotkov letno.

V hude težave je zlati standard zašel tudi v državi, ki je najbolj podpirala njegovo uveljavitev, to je Veliki Britaniji. Razlog je bil, da centralna banka ni bila sposobna ohraniti zakonsko predpisanih zlatih rezerv.

Osnovni problem je ležal v francoski centralni banki. Kot smo omenili, je Francija stabilizirala frank pri relativno nizki vrednosti. To se je zgodilo zato, ker je Francija izkoristila obdobje šibkosti na francoskih finančnih trgih. Kapital je zapuščal državo, kar je pomenilo, da je bilo na trgu veliko tistih, ki so prodajali vrednostne papirje v francoskih frankih. Po stabilizaciji valute se je proces obrnil. V Francijo je pritekalo veliko kapitala, predvsem v lasti bogatih Francozov samih, s tem pa se je povečalo tudi povpraševanje po frankih. Da bi centralna banka preprečila dvig vrednosti franka v primerjavi z drugimi valutami, je povečala količino frankov v obtoku, v zameno pa je prejemala zlato ali na zlato vezane valute, predvsem funte.

Dogajanje v Veliki Britaniji je bilo obratno. Iz Londona je namreč zlato odtekalo v Pariz in tudi druge manjše evropske države, kot na primer v Švico, Belgijo, Nizozemsko. Da bi preprečila ta tok kapitala iz države, je centralna banka vzdrževala relativno visoko obrestno mero. To je pomenilo, da naj bi bil donos na relativno varne naložbe v britanska bančna posojila bolj privlačen, s tem pa bi kapital ostal v Veliki Britaniji. Hkrati pa je to tudi pomenilo, da so bila posojila v Veliki Britaniji dražja, kar je postal vse večji problem z nastopom krize.

V kriznih časih si namreč centralna banka želi, da bi bila posojila čim lažje dostopna podjetjem, ki želijo investirati v nove projekte in s tem povečati svojo proizvodnjo in svojo delovno silo ter povečati potrošnjo v gospodarstvu. Prav zaradi tega centralne banke v času poslabšanih gospodarskih razmer znižajo obrestne mere. Ko se je leta 1930 začela huda gospodarska kriza, bi morala centralna banka močno znižati obrestne mere, da bi s tem pomagala lastnemu gospodarstvu. A tega ni mogla storiti, ker je morala braniti svoje lastne zlate rezerve. S tem je posredno branila vrednost britanskega funta, ki je bil sicer že vse od sredine dvajsetih let precej precenjen.

Položaj, v katerem se je znašla Velika Britanija v začetku tridesetih let, je precej podoben položaju razvijajočih se držav, ki se, da bi pomagale domačemu izvozu in pritegnile tuje investitorje, zavežejo ohranjanju fiksnega tečaja z ameriškim dolarjem. Kaj se lahko takšnim državam zgodi v gospodarski krizi, je najbolj nazorno pokazal primer držav jugovzhodne Azije v poznih devetdesetih letih, nazadnje pa primer Turčije in Argentine. Ko se gospodarstvo znajde v krizi, želijo investitorji zapustiti državo in svoje premoženje zamenjati v bolj varne dolarje. Da bi to preprečila, centralna banka dvigne obrestne mere, kar naj bi zagotovilo večje donose, a hkrati je to prav obratno od tega, kar potrebuje domače gospodarstvo. V času krize pač ne more proizvajati večjih dobičkov. Dvig obrestnih mer tako samo še poglobi krizo, kar prepriča še več investitorjev, da je čas za umik. V končni fazi je država prisiljena opustiti fiksni tečaj in cena domače valute pade. Če gre vse po sreči, ta padec valute povzroči, da je domača industrija spet konkurenčna s tujo konkurenco, kar vodi v povečano gospodarsko aktivnost. To se je zgodilo v jugovzhodni Aziji leta 1996, v Argentini leta 2000 in natanko to se je zgodilo v Veliki Britaniji leta 1931, le da je bil takrat funt vezan na zlato in ne ameriške dolarje.

Ko se je začela kriza, se je funt znašel pod vse večjim pritiskom. Vse več zlata je zapuščalo London in se selilo v Pariz in države, ki so bile gospodarsko vezane na Francijo, torej Belgijo, Nizozemsko in Švico. Da bi to preprečila, je centralna banka vodila politiko relativno visokih obrestnih mer, kar je oteževalo razmere za domače gospodarstvo. A po hudem poslabšanju razmer v Nemčiji poleti leta ‘31 tudi skoraj 10-odstotne obrestne mere niso mogle preprečiti odtekanja zlata. Vlada je uvedla 10-odstoten rez v plače v celotnem javnem sektorju. Nekateri plačilni razredi v mornarici so bili deležni 25-odstotnega reza. 15. septembra 1931 so mornarji na štirih vojnih ladjah v škotskem pristanišču Invergordon začeli zavračati ukaze in ladje niso izplule iz pristanišča, kot je bilo načrtovano. Mornariški upor je trajal dva dni. Pet dni kasneje je Velika Britanija morala priznati poraz in je opustila vezavo funta na zlato. Vrednost funta je v nekaj dneh padla za več kot tretjino.

V resnici je opustitev zlate podlage za Veliko Britanijo pomenila preobrat, po katerem se je gospodarstvo lahko začelo pobirati. Pomenil pa je izjemen prelom s tradicijo in konec ortodoksne vere v zlati standard; konec barbarstva zlata, kot ga je poimenoval Keynes, v katerem so zrasle generacije ekonomistov. Britansko gospodarstvo je nato okrevalo, a po polžje, glavni razlog za to pa je bil, da se niso izboljšale razmere v drugih državah, v prvi vrsti ZDA.

Čeprav se je kriza začela s pokom borznega balona v New Yorku, se je v ZDA kriza v resnici začela nekoliko počasneje kot marsikje v Evropi, kjer je bila gospodarska slika problematična že pred njo. V ZDA je konec leta ‘29 prišlo do hudega likvidnostnega krča. Posojila, ki jih pri vsakodnevnem poslovanju potrebujejo podjetja, niso bila na voljo ali pa so bila predraga. To je še posebej prizadelo trgovino na debelo, v kateri se je poslovalo ob pomoči kratkotrajnih posojil. To je nadalje vodilo v zmanjšanje povpraševanja po surovinah in padanje cen. Prav tako je kreditni krč presekal vire potrošniških kreditov, iz katerih se je financiral vse večji delež tekoče potrošnje, predvsem nakup avtomobilov, ki so postali v tem času motor ameriškega gospodarstva.

Tudi v ZDA je bil eden prvih resnih ukrepov novega predsednika Roosevelta osvoboditev države iz primeža zlatega standarda, kar je postavilo temelje za kasnejše okrevanje.

Skoraj neomenjeni, a seveda ključni dogodek v tej oddaji je sam borzni zlom leta 1929. Temu se bomo posvetili v naslednji Ponudbi in povpraševanju 14. oktobra.

Prikaži Komentarje

Komentiraj